Haben Sie sich jemals die Charts angesehen und sich gedacht, dass es Muster oder Zyklen gibt, die sich ständig wiederholen, aber es Ihnen schwer fällt, diese Zyklen zu entziffern? Haben Sie schon einmal nach einem Einstieg gesucht, waren sich aber aufgrund Ihrer Vorurteile unsicher? In diesem Artikel werden wir die Wyckoff-Theorie diskutieren, die Ihnen ein Konzept zum Betrachten der Charts vorstellt und die aktuelle Phase des Marktes ungefähr bestimmt.

Geschichte

Richard Demille Wyckoff galt als einer der fünf wichtigsten Pioniere der technischen Analyse und des technischen Ansatzes zur Untersuchung des Aktienmarktes im frühen 20. Jahrhundert. Schon in jungen Jahren kam er mit der Branche in Kontakt und übernahm bereits mit 20 Jahren die Leitung seiner eigenen Firma. Er war auch einer der Gründer von The Magazine of Wall Street und im Laufe seiner Jahre eskalierten seine Bemühungen, die Öffentlichkeit über die Konzepte von intelligentem Geld (smart money) und seine Wahrnehmung der Handelsregeln zu unterrichten.

Dieser Artikel bietet eine Zusammenfassung von Wyckoffs theoretischen und praktischen Herangehensweisen an die Märkte, zusammen mit Tipps, wie man Handelsideen erkennt und Long- und Short-Positionen eingeht, Handelsspannen der Akkumulation und Verteilung analysiert und Point-and-Figure-Charts verwendet, um Kursziele zu bestimmen.

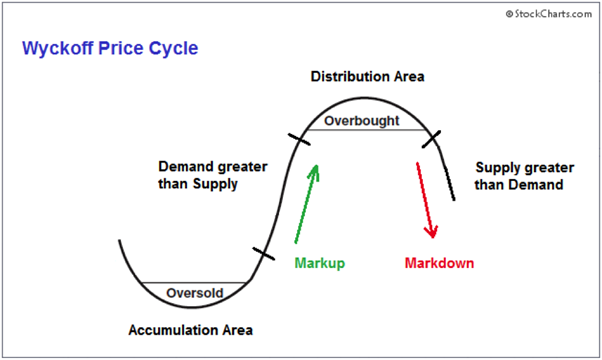

Wyckoff-Preiszyklus

Wyckoff behauptet, dass durch eine gründliche Analyse von Angebot und Nachfrage, die anhand der Preisbewegung, des Volumens und der Zeit bestimmt werden können, der Markt verstanden und antizipiert werden kann. Er war in der Lage, die zukünftigen Absichten dieser mächtigen Interessen zu bestimmen, indem er das Verhalten äußerst erfolgreicher Einzelpersonen und Gruppen untersuchte, die aufgrund des Zugangs zu Informationen dank seiner Position als Broker bestimmte Themen dominierten. Er tat dies, indem er vertikale Charts (Balken) und Abbildungscharts (Punkt und Abbildung) verwendete, aber heutzutage können wir dank der fortschrittlichen Technologie den Luxus des japanischen Candlestick-Charts genießen, das die gleichen Informationen wie auf dem Punkt und Abbildungscharts darstellen kann. Das Bild unten zeigt ein idealisiertes Schema dessen, wie er sich die Planung und Durchführung von Bullen- und Bärenmärkten durch die großen Interessen vorstellte.

Drei Wyckoff-Gesetze

Die chartbasierte Methodik von Wyckoff basiert auf drei zentralen „Regeln“, die sich auf eine Vielzahl von analysebezogenen Faktoren auswirken. Dazu gehören die Ermittlung der aktuellen und potenziellen zukünftigen Ausrichtung des Marktes und einzelner Aktien, die Auswahl der besten Aktien für den Long- oder Short-Handel, die Bestimmung, ob eine Aktie bereit ist, eine Handelsspanne zu verlassen, und die Extrapolation von Kurszielen in einem Trend aus dem Reichweitenverhalten beim Aktiehandel. Diese Gesetze leiten die Bewertung jedes Diagramms und die Auswahl jeder Aktie für den Handel.

- Die Richtung der Preise wird durch das Gesetz von Angebot und Nachfrage bestimmt. Die Grundlage von Wyckoffs Trading- und Anlageansatz ist diese Idee. Die Preise steigen, wenn die Nachfrage das Angebot übersteigt, und sie sinken, wenn das Angebot die Nachfrage übersteigt. Durch den Vergleich von Preis- und Volumenbalken im Laufe der Zeit kann der Trader oder Analyst untersuchen, wie Angebot und Nachfrage ausgeglichen sind. Obwohl dieses Gesetz einfach erscheint, erfordert es viel Mühe, Angebot und Nachfrage in Balkendiagrammen genau zu bewerten und die Auswirkungen von Angebots- und Nachfragemustern zu verstehen.

- Das Gesetz von Ursache und Wirkung hilft Händlern und Anlegern bei der Festlegung von Kurszielen, indem es die mögliche Größe eines Trends abschätzt, der sich aus einer Handelsspanne ergeben könnte. In einem Punkt- und- Abbildungs-Chart stellt die horizontale Punktzahl Wyckoffs „Ursache“ dar, und die Preisbewegungen, die der Punktzahl entsprechen, stellen die „Wirkung“ dar. Die Kraft der Akkumulation oder Verteilung innerhalb einer Handelsspanne sowie wie sich diese Kraft in einem folgenden Trend oder einer Bewegung nach oben oder unten manifestiert, kann als das Funktionieren dieses Gesetzes angesehen werden. Die Auswirkung einer Ursache kann anhand von Punkt- und- Abbildung-Chart abgeschätzt und gemessen werden. (Ein Beispiel für diese Regel finden Sie unten im Abschnitt „Point and Figure Count Guide“.)

- Das Gesetz von Aufwand versus Ergebnis gibt einen frühen Hinweis auf eine potenzielle Trendwende, die bald eintreten könnte. Abweichungen zwischen Preis und Volumen können auf eine Trendwende eines Preises hindeuten. Wenn beispielsweise nach einer bedeutenden Rallye zahlreiche Preisbalken mit hohem Volumen (große Anstrengung), aber engen Kursspannen vorhanden sind und der Preis kein neues Hoch erreicht (wenig oder kein Ergebnis), könnte dies darauf hindeuten, dass große Interessen verkaufen Aktien zur Vorbereitung einer Trendwende.

Ein Fünf-Schritte-Ansatz für den Markt

Bei der Auswahl eines Einstiegs oder eines Handelsinstruments kann die von R. Wyckoff vorgeschlagene Methode in diesem fünfstufigen Ansatz zusammengefasst werden. Obwohl die Ansätze hauptsächlich am Aktienmarkt angewendet wurden, können sie auf jeden Markt angewendet werden, an dem institutionelle Händler beteiligt sind.

- Bestimmen Sie den aktuellen Zustand des Marktes und seinen möglichen zukünftigen Trend.

- Wählen Sie Instrumente im Einklang mit dem Trend.

- Wählen Sie Instrumente mit einer „Ursache“ aus, die Ihrem Mindestziel entspricht oder es übertrifft.

- Bestimmen Sie die Bewegungsbereitschaft der Märkte.

- Planen Sie Ihr Engagement mit einer Wende im Aktienmarktindex.

Analysen von Handelsbereichen

Ein Ziel des Wyckoff-Ansatzes besteht darin, das Markt-Timing zu verbessern, wenn vor einer Bewegung eine Position eingegangen wird, bei der ein gutes Chancen-Risiko-Verhältnis besteht. Trading Ranges (TRs) sind Bereiche, in denen der vorherige Trend (nach oben oder unten) gestoppt wurde und in denen Angebot und Nachfrage relativ gleich sind. Institutionen und andere einflussreiche professionelle Gruppen sammeln (oder verteilen) Aktien innerhalb der TR, während sie sich auf ihre nachfolgenden bullischen (oder bärischen) Kampagnen vorbereiten. „The Composite Man“ kauft und verkauft aktiv sowohl bei Akkumulierungs- als auch bei Distributions-TRs, mit dem Unterschied, dass bei Akkumulierung die Anzahl der gekauften Anteile die Anzahl der verkauften Anteile übersteigt, während bei der Distribution das Gegenteil der Fall ist.

„The Composite Man“

Laut Wyckoff erwähnte er in seinen Theorien „The Composite Man“ als

„… alle Schwankungen auf dem Markt und in all den verschiedenen Aktien sollten so studiert werden, als ob sie das Ergebnis der Operationen eines Mannes wären. Nennen wir ihn Composite Man, den zusammengesetzten Mann, der theoretisch hinter den Kulissen sitzt und die Aktien zu Ihrem Nachteil manipuliert, wenn Sie es nicht verstehen, wie er sein Spiel spielt; und zu Ihrem großen Vorteil, wenn Sie es verstehen.“

Mit anderen Worten, Händler müssen die Preisbewegungen auf den Märkten als Ergebnis der Handlungen einer Einzelperson betrachten, und es wird ihnen empfohlen, sich den Märkten genauso zu nähern wie der Composite Man, da er derjenige ist, der seine Handlungen sorgfältig plant, ausführt und reflektiert.

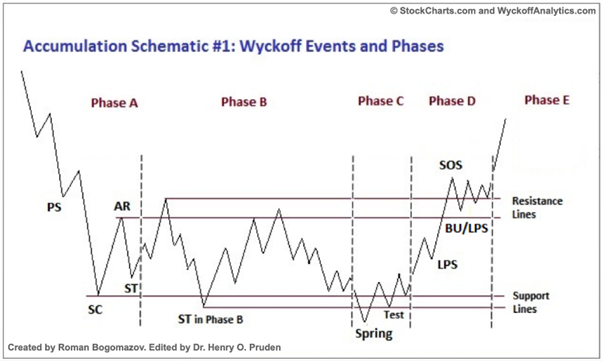

Akkumulierung: Ereignisse & Phasen

PS steht für vorläufige Unterstützung (preliminary support), bei der nach einem längeren Abwärtstrend erhebliche Käufe beginnen, eine erhebliche Unterstützung zu bieten. Die Preisspanne weitet sich und das Volumen steigt, was darauf hindeutet, dass der Abwärtstrend möglicherweise zu Ende geht.

SC steht für Selling Climax, den Punkt, an dem oder in dessen Nähe erhebliche oder panikartige öffentliche Verkäufe von größeren professionellen Interessen an oder nahe einem Tiefpunkt absorbiert werden. Dies ist der Punkt, an dem die Ausweitung des Spreads und der Verkaufsdruck typischerweise ihren Höhepunkt erreichen. In einem SC wird der Preis häufig deutlich vom Tief abschließen, um die Käufe der Hauptinteressen widerzuspiegeln.

AR steht für automatische Rallye, die entsteht, wenn der starke Verkaufsdruck deutlich nachgelassen hat. Die Preise werden durch eine Kaufwelle leicht in die Höhe getrieben, und dies wird durch Short-Eindeckungen weiter verschärft. Das Hoch dieser Rallye wird dabei helfen, die Obergrenze einer Akkumulierungs-TR zu definieren.

ST steht für Sekundärtest, bei dem der Preis in die SC-Region zurückkehrt, um das Angebots-/Nachfragegleichgewicht auf diesen Niveaus zu bewerten. Wenn sich der Markt der Unterstützung in der Nähe des SC nähert, sollten sich Volumen und Preisspanne dramatisch verengen, wenn ein Boden bestätigt werden soll. Mehrere STs sind nach einem SC häufig.

Test: Während einer TR (wie STs und Springs) und an entscheidenden Punkten während einer Preiserhöhung führen große Betreiber konsequent Versorgungstests durch. Wenn sich bei einem Test ein erhebliches Angebot zeigt, ist der Markt häufig nicht bereit für einen Aufschlag. Ein Test oder Tests werden häufig nach einem Spring durchgeführt; ein erfolgreicher Test (was bedeutet, dass weitere Preiserhöhungen folgen werden) führt in der Regel zu einem höheren Tief bei geringerem Volumen.

SOS steht für Zeichen der Stärke (sign of strength), das als ein Anstieg des Preises, begleitet von einer Ausweitung des Spreads und einem vergleichsweise höheren Volumen, definiert wird. Ein SOS tritt häufig nach einem Spring auf, was die Analyse des Analysten zu dieser früheren Bewegung unterstützt.

LPS steht für Last Point of Support, also den Tiefpunkt einer Reaktion oder eines Pullbacks nach einem SOS. Das Sichern zu einem LPS bringt eine Umkehr zur Unterstützung vom Widerstand mit einem kleineren Spread und Volumen mit sich. Trotz der scheinbar einzigartigen Genauigkeit dieser Phrase kann es auf verschiedenen Charts mehrere LPSs geben.

BU steht für Backup. Dieser Satz ist eine verkürzte Version einer lebhaften Metapher, die Robert Evans, ein bahnbrechender Ausbilder der Wyckoff-Methode in den 1930er bis 1960er Jahren, geprägt hat. Evans verglich das SOS mit einem „Sprung über den Bach“ des Preiswiderstands, und das „zurück zum Bach“ bedeutete sowohl einen Test für weiteres Angebot um den Widerstandsbereich als auch eine kurzfristige Gewinnmitnahmestrategie. Ein Back-up ist ein typisches Strukturbauteil, das vor einem deutlicheren Preisaufschlag steht. Es kann ein einfacher Rückzug oder ein neues TR auf einer höheren Ebene sein.

Springs oder Shakeouts treten typischerweise spät in einem TR auf und geben den führenden Spielern der Aktie die Möglichkeit, eine gründliche Bewertung des Angebots vorzunehmen, bevor eine Markup-Kampagne beginnt. Ein „Spring“ tritt auf, wenn der Preis sich unter das TR-Tief bewegt und dann umkehrt, um innerhalb desselben zu schließen. Diese Aktivität ermöglicht es mächtigen Interessenten, die Öffentlichkeit über die Richtung des zukünftigen Trends zu täuschen und mehr Aktien mit einem Abschlag zu kaufen.

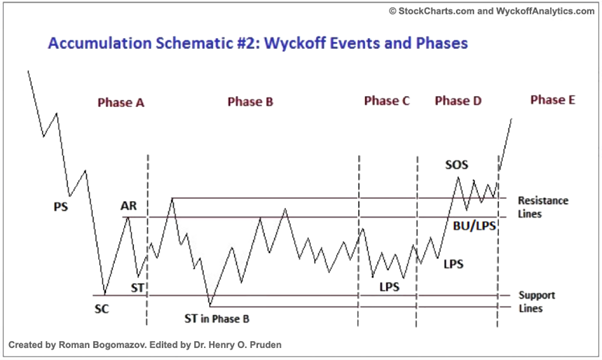

Die Fähigkeit, die Richtung und das Ausmaß der Bewegung von einem TR vorherzusehen und genau einzuschätzen, ist für einen Wyckoff-Analysten von entscheidender Bedeutung, um erfolgreich zu sein. Glücklicherweise stellt Wyckoff erprobte Anweisungen zum Lokalisieren und Definieren der Phasen und Ereignisse innerhalb eines TR bereit, die wiederum als Grundlage für die Berechnung von Kurszielen im folgenden Trend dienen. Die folgenden vier Schemas veranschaulichen diese Ideen: Zwei zeigen typische Variationen von Akkumulations-TRs, gefolgt von zwei Fällen von Verteilungs-TRs.

Phase A bedeutet das Ende des vorherigen Abwärtstrends. Bis zu diesem Zeitpunkt dominierte das Angebot. Vorläufige Unterstützung (PS/Preliminary support ) und ein Verkaufshöhepunkt sind Indikatoren für die bevorstehende Reduzierung des Angebots (SC). In Balkendiagrammen, in denen zunehmende Streuung und hohes Volumen den Transfer enormer Aktienmengen vom Publikum zu mächtigen professionellen Interessen zeigen, sind diese Vorkommnisse häufig recht deutlich zu erkennen. Auf die Freigabe dieses starken Verkaufsdrucks folgt in der Regel eine automatische Rallye (AR), die häufig die institutionelle Nachfrage nach Aktien sowie das Short-Covering umfasst. Im Allgemeinen wird bei einem Stopp auf oder über dem gleichen Preisniveau wie der SC ein erfolgreicher Sekundärtest (ST) in der Nähe des SC weniger Verkäufe als zuvor, eine Einengung des Spreads und ein geringeres Volumen aufweisen. Wenn der ST unter den SC fällt, ist mit neuen Tiefstständen oder einer längeren Konsolidierungsphase zu rechnen. Die Grenzen des TR werden durch die Tiefs von SC, ST und AR sowie das Hoch von AR bestimmt. Um die Aufmerksamkeit auf das Marktverhalten zu lenken, können horizontale Linien gezeichnet werden, wie in den beiden Akkumulationsschemata oben gezeigt.

Phase B führt die Aufgabe aus, „einen Grund zu schaffen“ für einen neuen Aufwärtstrend in der Wyckoffschen Analyse (siehe Wyckoff-Gesetz Nr. 2 - „Ursache und Wirkung“). Institutionen und bedeutende professionelle Interessengruppen horten während Phase B relativ preiswerte Waren, um sich auf die bevorstehende Preiserhöhung vorzubereiten. Der Prozess der institutionellen Akkumulation, bei dem Aktien zu niedrigeren Preisen gekauft und Shortverkäufe zur Überwachung von Preissteigerungen eingesetzt werden, kann lange dauern (häufig ein Jahr oder länger). In Phase B gibt es häufig mehrere STs sowie aufwärtsschubartige Bewegungen zum oberen Ende des TR. Während sich der TR entwickelt, sind die Hauptinteressen im Allgemeinen Nettokäufer von Aktien mit der Absicht, so viel wie möglich von dem schwimmenden Angebot zu erwerben.

Phase C: Die „Smart Money“-Operatoren können feststellen, ob die Aktie bereit ist, in Phase C aufgewertet zu werden, wenn der Aktienkurs einem entscheidenden Test des verbleibenden Angebots unterzogen wird. Eine Preisbewegung unter das etablierte Unterstützungsniveau des TR (gebildet in den Phasen A und B), die sich schnell umkehrt und in das TR zurückkehrt, wird, wie bereits erwähnt, als Spring bezeichnet. Da der Rückgang unter die Unterstützung auf eine Fortsetzung des Abschwungs hinzudeuten scheint, ist dies ein Beispiel für eine Bärenfalle. Tatsächlich kündigt dies jedoch den Beginn eines neuen Anstiegs an, der die säumigen Verkäufer (Bären) in die Falle treibt. Ein erfolgreicher Angebotstest, symbolisiert durch ein Spring (oder Marktbereinigung) in Wyckoffs Technik, bietet eine Handelsgelegenheit mit hoher Wahrscheinlichkeit. Dies ist eine ausgezeichnete Gelegenheit, zumindest teilweise eine Long-Position einzugehen, da ein Spring mit geringem Volumen (oder ein Test mit geringem Volumen auf eine Marktbereinigung) darauf hindeutet, dass die Aktie wahrscheinlich bereit ist, sich zu bewegen.

Die Analyse wird durch das Auftreten eines SOS bald nach einem Spring oder einer Marktbereinigung gestützt. Wie in Akkumulationsschema Nr. 2 erwähnt, kann das Testen des Angebots jedoch weiter oben im TR ohne einen Spring oder eine Bereinigung stattfinden. In diesem Fall kann es schwierig sein, Phase C zu identifizieren.

Phase D: Wenn unsere Analyse richtig ist, sollte die ständige Dominanz der Nachfrage über das Angebot die Folge sein. Ein Muster von Fortschritten (SOSs) auf sich ausweitende Preis Gaps und steigendes Volumen sowie Reaktionen (LPSs) auf engere Spreads und sinkendes Volumen liefern Beweise dafür. Der Preis wird während Phase D mindestens bis zur Spitze des TR steigen. Im Allgemeinen sind LPSs in dieser Phase großartige Orte, um profitable Long-Investitionen zu beginnen oder zu verlängern.

Phase E: Die Aktie verlässt den TR während Phase E, die Nachfrage ist kontrolliert voll und jeder kann den Aufschlag sehen. Rückschläge, einschließlich Marktbereinigungen und häufigere Reaktionen, sind in der Regel vorübergehend. Während der gesamten Phase E sind jederzeit neue, höherrangige TRs möglich, die sowohl Gewinnmitnahmen als auch den Kauf zusätzlicher Anteile (als „Reakkumulation“ bezeichnet) durch bedeutende Betreiber beinhalten. Auf dem Weg zu noch höheren Kurszielen werden diese TRs manchmal auch als „Sprungbrett“ bezeichnet.

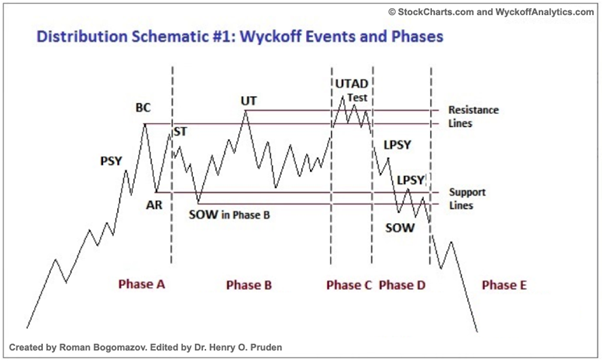

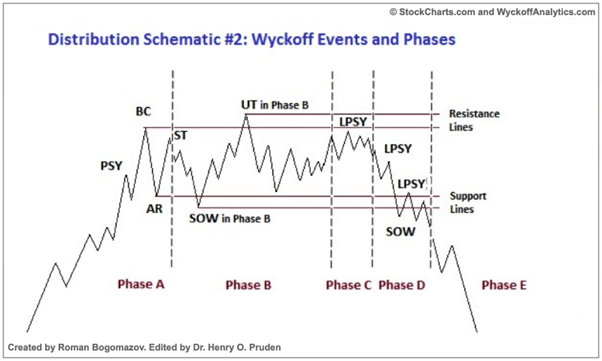

Verteilung: Ereignisse & Phasen

Vorläufiges Angebot oder PSY (Preliminary supply) tritt auf, wenn bedeutende Interessen beginnen, viele Aktien nach einem starken Aufwärtstrend zu verkaufen. Das Volumen steigt und die Preisspanne weitet sich, was auf die Möglichkeit einer Trendwende hindeutet.

BC: Kaufhöhepunkt (buying climax), gekennzeichnet durch häufig deutliche Anstiege von Volumen und Preisspanne. Die Intensität des Einkaufs erreicht ihren Höhepunkt, wobei professionelle Interessen eine starke oder dringende öffentliche Nachfrage zu Preisen nahe ihrem Höhepunkt decken. Da die großen Betreiber eine enorme öffentliche Nachfrage benötigen, um ihre Aktien zu verkaufen, ohne den Aktienkurs zu senken, tritt ein BC häufig in Verbindung mit hervorragenden Gewinnmeldungen oder anderen positiven Nachrichten auf.

AR: Automatische Reaktion. Nach dem BC ging der starke Kauf deutlich zurück, aber das starke Angebot blieb bestehen, und es kam zu einem AR. Die untere Grenze der Verteilung TR wird teilweise durch das Ausverkaufstief definiert.

ST steht für Sekundärtest, bei dem der Preis in die BC-Region zurückkehrt, um die Nachfrage-/Angebotssituation auf dem aktuellen Preisniveau zu bewerten. Das Angebot muss die Nachfrage übersteigen, damit ein Top bestätigt wird, daher sollten Volumen und Spread sinken, wenn sich der Preis der Widerstandszone von BC nähert. Ein ST könnte als Aufwärtsschub (UT) erscheinen, in diesem Fall steigt der Preis über den vom BC und vielleicht anderen STs angezeigten Widerstand, bevor er abrupt umkehrt und unter dem Widerstand schließt. Preis testet häufig die untere Grenze des TR nach einem UT.

SOW - Zeichen von Schwäche (sign of weakness). Ein Abwärtstrend bis (oder knapp über) die untere Grenze des TR, typischerweise begleitet von einem Anstieg von Spread und Volumen, ist ein Hinweis auf Schwäche (SOW). Das AR und die anfänglichen SOW(s) deuten auf eine Verschiebung der Kursbewegung der Aktie hin, wobei das Angebot jetzt die Kontrolle hat.

Letzter Versorgungspunkt oder LPSY (Last point of supply,). Eine schwache Rally bei einem engen Spread nach einem Unterstützungstest bei einer SOW deutet darauf hin, dass der Markt erhebliche Schwierigkeiten hat, voranzukommen. Starkes Angebot, geringe Nachfrage oder beides kann dafür verantwortlich sein, dass sich dieser Markt nicht erholen kann. Bevor Abschläge ernsthaft beginnen, bedeuten LPSYs das Ende des Nachfragezyklus und die letzten Vertriebswellen großer Betreiber.

Upthrust after Distribution oder UTAD. Die Spring- und Endausschüttung in der Akkumulation TR hat ein Verteilungsgegenstück in Form einer UTAD. Nach einem Durchbruch über den TR-Widerstand findet er in den letzten Stadien des TR statt und bietet einen klaren Test für neue Nachfrage. Ein UTAD ist keine notwendige Strukturkomponente, ähnlich wie Spring und Marktbereinigungen: Das TR in Verteilungsschema Nr. 1 enthält ein UTAD, während das TR in Verteilungsschema Nr. 2 dies nicht tut.

Phase A: In einer Verteilung TR bezeichnet Phase A das Ende des vorherigen Aufwärtstrends. Bis zu diesem Zeitpunkt hat die Nachfrage den Markt dominiert, und das vorläufige Angebot (PSY) und der Höhepunkt des Kaufs sind die ersten bemerkenswerten Anzeichen dafür, dass das Angebot auf den Markt kommt (BC). Nach diesen Vorkommnissen wird der BC typischerweise einem sekundären Test (ST), häufig mit geringeren Volumen, sowie einer automatischen Reaktion (AR) unterzogen. Der Aufwärtstrend kann jedoch auch ohne ein dramatisches Ereignis enden und stattdessen zeigen, dass die Nachfrage ihren Lauf genommen hat, während Spread und Volumen geschrumpft sind; Bei jedem Anstieg wird eine geringere Aufwärtsbewegung durchgeführt, bis eine große Menge an Angebot erscheint.

Phase B: Ziel von Phase B ist es, vor einem neuen Abwärtstrend eine Grundlage zu schaffen. Institutionen und große Wirtschaftsunternehmen trennen sich derzeit von ihren überschüssigen Lagerbeständen und eröffnen Short-Positionen in Vorbereitung auf den anschließenden Rabatt. Die Argumente für Phase B in der Verteilung sind identisch mit denen für Phase B in Akkumulation, mit der Ausnahme, dass die großen Interessenten bei der Entwicklung der TR Nettoverkäufer von Aktien sind, um so viel wie möglich von der verbleibenden Nachfrage zu verbrauchen. Diese Aktionen hinterlassen Spuren, die darauf hindeuten, dass das Gleichgewicht zwischen Angebot und Nachfrage eher zugunsten des Angebots als der Nachfrage gekippt ist. Beispielsweise steigen Spread und Volumen nach unten typischerweise in Verbindung mit SOWs dramatisch an.

Phase C: Phase C in der Verteilung kann durch einen Aufwärtsschub (UT) oder UTAD aufgedeckt werden. Das Gegenteil eines Springs ist, wie bereits erwähnt, ein UT. Es ist eine Preisbewegung, die über den TR-Widerstand bricht, bevor sie sich sofort umdreht und im TR schließt. Dabei wird der verbleibende Bedarf geprüft. Es ist auch eine Bullenfalle, denn obwohl es scheinbar die Fortsetzung des Aufschwungs anzeigt, zielt es eigentlich darauf ab, ungebildete Breakout-Trader auf den „falschen Fuß“ zu erwischen. Große Interessen können die Öffentlichkeit über die Richtung eines Trends täuschen, indem sie einen UT oder UTAD verwenden, und dann mehr Aktien zu einem Premium-Preis an Breakout-Händler und Investoren verkaufen, bevor der Abschlag beginnt. Ein UTAD kann darüber hinaus kleinere Händler mit Short-Beständen ermutigen, ihre Aktien zu decken und aufzugeben. Ein UTAD kann auch kleinere Händler mit Short-Positionen davon überzeugen, ihre Positionen zu decken und ihre Anteile an die größeren Interessen hinter der Bewegung zu übergeben.

Phase D: Phase D kommt nach den Tests von Phase C, die die letzten Seufzer der Nachfrage offenbaren. Der Preis bewegt sich während Phase D zur oder durch die TR-Unterstützung. Wenn ein Unterstützungsniveau offensichtlich durchbrochen wird oder wenn der Preis nach einem UT oder UTAD unter den Mittelpunkt des TR fällt, wird der Beweis, dass das Angebot eindeutig unter Kontrolle ist, zwingender. Innerhalb von Phase D gibt es häufig mehrere schwache Rallyes; Diese LPSYs bieten fantastische Chancen, Short-Positionen zu platzieren oder sie wachen zu lassen. Phase D ist für jeden gefährlich, der sich noch in einer Long-Position befindet.

Phase E: Phase E zeigt, wie sich der Rückgang entwickelt; die Aktie verlässt den TR und das Angebot ist zuständig. Wenn die TR-Unterstützung einer großen SOW durchbrochen wird, wird dieser Zusammenbruch häufig durch eine Rallye getestet, die an oder um die Unterstützung herum scheitert. Darüber hinaus bietet dies eine sehr wahrscheinliche Chance, leer zu verkaufen. Während der Abwärtsbewegung sind nachfolgende Rallyes typischerweise schwach. Inhaber von Short-Positionen können ihren Stopps folgen, wenn der Preis fällt. Climatic Action kann den Beginn einer Akkumulation oder Umverteilung TR nach einem großen Abwärtstrend markieren.

Angebots- und Nachfrageanalyse

Eines der Hauptprinzipien der Wyckoff-Technik ist die Analyse von Angebot und Nachfrage in Balkendiagrammen durch die Untersuchung von Volumen- und Preisschwankungen. Beispielsweise kann ein Preisbalken mit breiter Streuung, ein Hoch, das deutlich höher ist als die Höchststände der vorangegangenen Balken, und ein überdurchschnittliches Volumen auf das Vorhandensein einer Nachfrage hindeuten. Das Vorhandensein eines Angebots wird auch durch einen hochvolumigen Preisbalken mit einer breiten Spanne und einem Tief, das deutlich unter den Tiefs früherer Balken liegt, angezeigt. Diese einfachen Illustrationen verbergen die Komplexität der Nuancen und Feinheiten einer solchen Analyse. Zum Beispiel hängen das korrekte Identifizieren und Verstehen von Wyckoff-Ereignissen und -Phasen in Handelsspannen sowie das Bestimmen, wann der Preis bereit ist, nach oben oder unten markiert zu werden, stark von Angebot und Nachfrage ab.

Diese grundlegende Strategie ist im ersten und dritten Gesetz von Wyckoff (Angebot und Nachfrage bzw. Aufwand versus Ergebnis) verkörpert. Die konventionelle Weisheit vieler technischer Analysen (und fundamentaler Wirtschaftstheorien) akzeptiert eine der offensichtlichen Erkenntnisse des Gesetzes von Angebot und Nachfrage: Der Preis wird auf ein Niveau steigen, auf dem die Nachfrage sinkt und/oder das Angebot steigt, um ein neues (vorübergehendes) Gleichgewicht zu schaffen Kaufaufträge für Aktien übersteigen jederzeit Verkaufsaufträge. Das Gegenteil ist auch der Fall: Wenn zu irgendeinem Zeitpunkt die Anzahl der Verkaufsaufträge (Angebot) die Anzahl der Kaufaufträge (Nachfrage) übersteigt, wird das Gleichgewicht (vorübergehend) durch einen Preisrückgang auf ein Niveau wiederhergestellt, bei dem Angebot und Nachfrage gleich sind.

Um wahrscheinliche Wendepunkte in der Preisentwicklung vorherzusagen, fordert Wyckoffs drittes Gesetz (Aufwand versus Ergebnis) die Identifizierung von Preis-Mengen-Konvergenzen und -Divergenzen. Zur Veranschaulichung: Wenn Volumen (Aufwand) und Preis (Ergebnis) beide deutlich steigen, sind sie im Gleichgewicht, was darauf hindeutet, dass die Nachfrage den Preis wahrscheinlich weiter nach oben treiben wird. Es gibt jedoch Zeiten, in denen das Volumen wachsen kann, vielleicht sogar erheblich, aber der Preis nicht folgt, was nur zu einer geringfügigen Verschiebung beim Handelsabschluss führt. Wenn wir diesen Preis-Volumen-Trend als Reaktion auf die Unterstützung in einer Akkumulationshandelsspanne bemerken, deutet dies darauf hin, dass erhebliche Interessen das Angebot absorbieren, und ist daher positiv. In einer Distributions-Trading-Range weist ein hohes steigendes Volumen mit geringer Preisbewegung darauf hin, dass es ein starkes Angebot von großen Institutionen gibt, was eine Rally der Aktie verhindert.

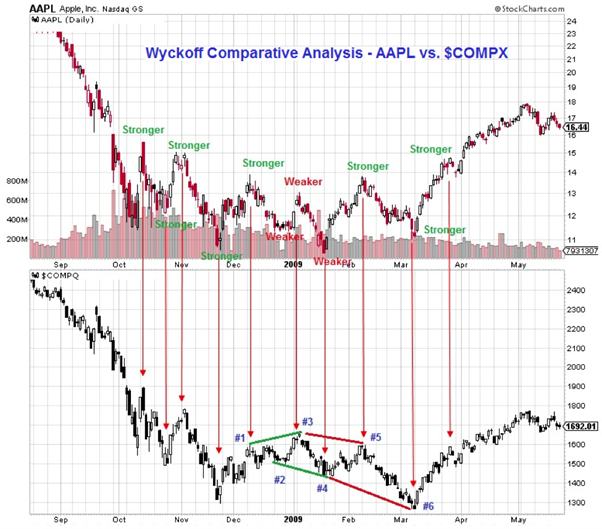

Analyse der relativen Stärke

Die Analyse der relativen Stärke war immer ein Schritt in Wyckoffs Verfahren zur Aktienauswahl. Er suchte nach Aktien oder Branchen, die den Markt sowohl in Trends als auch in Handelsspannen übertrafen, um Aussichten für Long-Positionen zu finden, im Gegensatz zu Short-Positionen, bei denen er Underperformer suchte. Er zeichnete alle seine Diagramme manuell, einschließlich Balken- und Point-and-Figure-Charts. Er führte daher seine Studie der relativen Stärke durch, indem er wie im Beispiel unten einen Chart über einen anderen legte, um eine Aktie mit dem Markt oder mit anderen in derselben Branche zu vergleichen. Wyckoff untersuchte die Stärke oder Schwäche jeder Welle in Bezug auf frühere Wellen auf demselben Chart und auf die vergleichbaren Punkte auf dem Vergleichschart, wenn aufeinanderfolgende Wellen oder Schwankungen in jedem Diagramm verglichen wurden. Wichtige Hochs und Tiefs zu finden und sie auf beiden Charts zu notieren, ist eine Version dieser Strategie. Die Stärke der Aktie kann dann beurteilt werden, indem ihr Kurs mit früheren Höchst- oder Tiefstständen verglichen und dieser Vorgang auf dem Vergleichsdiagramm wiederholt wird.

Wenn wir uns den Chart ansehen, könnten wir glauben, dass Wyckoff nur versucht hat, Korrelationen zu finden, und an Punkten, an denen die Preisbewegungen nicht korreliert waren, würde er versuchen, weitere Untersuchungen zu den Erkenntnissen der Vorsicht durchzuführen, um mögliche unterbewertete Aktien zu finden.

Letztes Wort

Wenn wir uns das Diagramm ansehen, können wir sicherlich die Muster und Punkte finden, die in den Akkumulations- und Verteilungsschemata erklärt werden, wie Sie im folgenden Screenshot sehen können.

Richard D. Wyckoff, einer der Pioniere der technischen Analyse, lebte vor ungefähr einem Jahrhundert und versorgte die Öffentlichkeit mit einigen der stärksten Einsichten und Ansichten zum Handel, die ihm und anderen Studenten halfen, Gewinne zu erzielen. Sein Vermächtnis lebt bis heute fort und viele Studenten auf der ganzen Welt sind mit seiner Methode vertraut, die Ideen von anderen Titanen der technischen Analyse wie Charles H. Dow (alias Dow-Theorie) oder Ralph N. Elliott (Elliott-Wellen-Theorie) beinhaltete. Es besteht kein Zweifel, dass Märkte bestimmte Zyklen durchlaufen, und die Wyckoff-Theorie bietet einen einfachen und logischen Blickwinkel auf das Gesamtbild des Zyklus. Auch wenn die Chartmuster in der Akkumulations-/Verteilungsphase selten beachtet werden, macht die Definition der einzelnen Punkte bei der Analyse der Charts durchaus Sinn. In einer Kombination aus Angebots-/Nachfrageanalyse und einer vergleichenden Stärkeanalyse macht diese Methode die Strategie zu einem der schlagkräftigsten Instrumente auf dem Markt.