Nợ công Việt Nam được kéo giảm ngoạn mục ra sao?

Nguồn: Bộ Tài chính Đồ họa: Phương Anh

Nguồn: Bộ Tài chính Đồ họa: Phương Anh Điểm sáng trong điều hành chính sách tài khóa

Kết quả quản lý nợ công trong những năm qua là một điểm sáng trong điều hành chính sách tài khóa nói riêng và chính sách vĩ mô nói chung. Kết quả này được các tổ chức xếp hạng tín nhiệm và tổ chức quốc tế đánh giá là bền vững và tạo dư địa để chúng ta thực hiện các chính sách tài khóa mở rộng, hợp lý khi cần thiết, đặc biệt là trong đợt bùng phát nghiêm trọng dịch Covid-19 vừa qua.

Cơ cấu lại một bước trái phiếu chính phủ

Đến nay, nợ trong nước chủ yếu là trái phiếu chính phủ (TPCP) có kỳ hạn phát hành dài, giảm thiểu rủi ro vay đảo nợ. Kỳ hạn phát hành bình quân TPCP dự kiến năm 2023 là 12,54 năm. Điều này đảm bảo mục tiêu kỳ hạn vay từ 9 - 11 năm theo Nghị quyết của Quốc hội số 23/2021/QH15 về Kế hoạch tài chính quốc gia và vay trả nợ công 5 năm (giai đoạn 2021-2025). Trong năm qua, lãi suất phát hành TPCP được điều hành thận trọng, đảm bảo phối hợp hài hòa với điều hành chính sách tiền tệ. Lãi suất phát hành bình quân cả danh mục TPCP dự kiến năm 2023 khoảng 3,21%/năm, giảm 0,18 điểm phần trăm so với năm 2022 trong bối cảnh lãi suất toàn cầu vẫn duy trì xu hướng tăng.

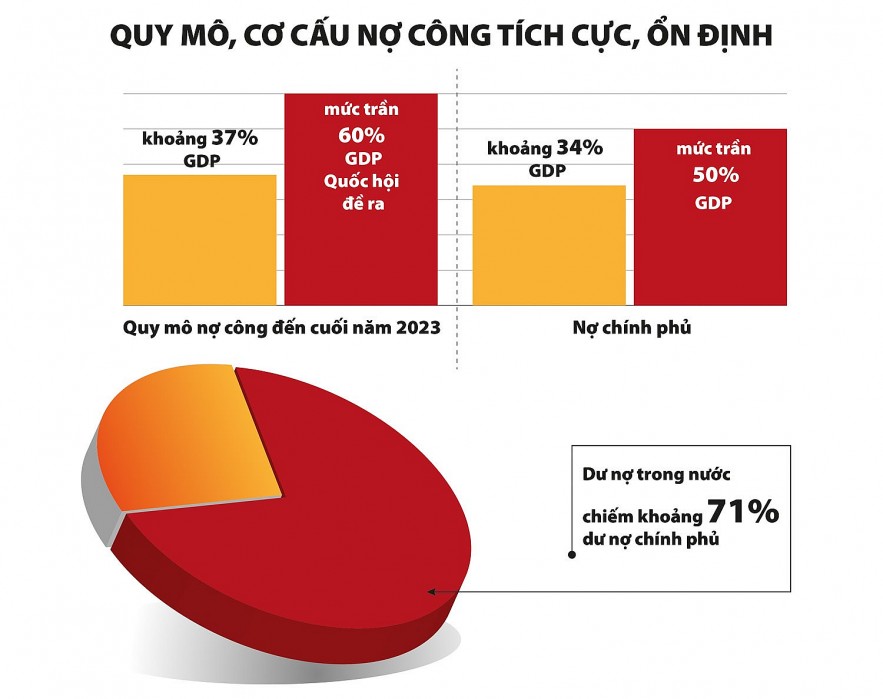

Nợ công vẫn ở mức bền vững, ổn định. Quy mô nợ công đến cuối năm 2023 khoảng 37% GDP, thấp hơn nhiều so với mức trần 60% Quốc hội đề ra. Nợ chính phủ khoảng 34% GDP, thấp hơn nhiều so với trần 50%. Mức dư nợ này thấp hơn nhiều so với mức trung bình năm 2023 của các quốc gia có mức xếp hạng tín nhiệm BB là 52,8% GDP và BBB là 54,9% GDP, trong khi mức tín nhiệm của Việt Nam còn thấp hơn 1 bậc so với mức tín nhiệm BBB.

Cơ cấu nợ tích cực, dư nợ trong nước tăng lên, chiếm khoảng 71% dư nợ chính phủ góp phần giảm thiểu rủi ro tỷ giá. Nợ trong nước chủ yếu là trái phiếu chính phủ (TPCP) có kỳ hạn phát hành dài, giảm thiểu rủi ro vay đảo nợ. Kỳ hạn phát hành bình quân TPCP dự kiến năm 2023 khoảng 12,4 - 12,5 năm, đảm bảo mục tiêu từ 9 - 11 năm theo Nghị quyết số 23/2021/QH15 của Quốc hội về Kế hoạch tài chính quốc gia và vay trả nợ công 5 năm giai đoạn 2021-2025.

Lãi suất phát hành TPCP được điều hành thận trọng, đảm bảo phối hợp hài hòa với điều hành chính sách tiền tệ. Lãi suất phát hành bình quân cả danh mục TPCP dự kiến năm 2023 khoảng 3,3%/năm, giảm 0,18 điểm phần trăm so với mức năm 2022 trong bối cảnh lãi suất toàn cầu vẫn duy trì xu hướng tăng. Nợ nước ngoài giảm dần trong cơ cấu vay của Chính phủ. Danh mục nợ nước ngoài hiện hành chủ yếu vẫn là các khoản vay kỳ hạn dài, lãi suất ưu đãi; góp phần tăng tính bền vững nợ trước biến động tỷ giá của các ngoại tệ mạnh trên toàn cầu.

Việc tổ chức xếp hạng tín nhiệm Fitch nâng hạng Việt Nam từ mức BB lên mức BB+ vào tháng 12/2023 sau khi tổ chức Moody’s và S&P nâng hạng Việt Nam từ Ba3 lên Ba2 và BB lên BB+ trong năm 2022 đều có dấu ấn từ kết quả củng cố tài khoá và kiểm soát nợ công.

Khéo điều hành để giảm áp lực nợ công

Trả lời báo chí, Bộ trưởng Bộ Tài chính Hồ Đức Phớc khẳng định, với mức nợ thấp so với trần như hiện nay và cơ cấu nợ thuận lợi sau một thời gian Bộ Tài chính tham mưu cho Chính phủ cơ cấu lại nợ công, Việt Nam có nhiều dư địa vay nợ công để triển khai vay vốn cho những dự án lớn là động lực của nền kinh tế, tạo ra hiệu quả kinh tế nhanh nhất và bền vững nhất.

Trong thời gian qua, các chỉ tiêu an toàn nợ công tiếp tục được kiểm soát chặt chẽ trong giới hạn được Quốc hội phê chuẩn, đảm bảo an ninh tài chính quốc gia và góp phần củng cố dư địa chính sách tài khóa.

Người đứng đầu ngành Tài chính khẳng định, để có được kết quả như trên Bộ Tài chính đã bám sát chủ trương, đường lối chỉ đạo đúng đắn của Đảng, Nhà nước về vấn đề nợ công như: Nghị quyết Đại hội Đảng XII, XIII, các Nghị quyết của Hội nghị Trung ương II, đặc biệt là Nghị quyết số 07-NQ/TW của Bộ Chính trị. Căn cứ vào đó, Bộ Tài chính đã trình Chính phủ trình Quốc hội Kế hoạch vay và trả nợ công 5 năm; quyết định các chỉ tiêu giới hạn an toàn nợ và các giải pháp chủ yếu để đạt được các mục tiêu này.

Trả lời phỏng vấn TBTCVN, các chuyên gia kinh tế và đại biểu Quốc hội đều đồng tình đánh giá cao nỗ lực kéo giảm nợ công thời gian qua của Bộ Tài chính. Theo các chuyên gia kinh tế, việc nâng bậc xếp hạng tín nhiệm của Việt Nam là điểm sáng cần ghi nhận, thể hiện sự đánh giá cao của cộng đồng quốc tế về các nỗ lực của Việt Nam trong công tác xếp hạng tín nhiệm cũng như công tác chỉ đạo, điều hành của Chính phủ về kinh tế vĩ mô, tài khóa, nợ công và ngân hàng - tiền tệ.

Việc nâng bậc tín nhiệm sẽ tác động tích cực trở lại toàn bộ nền kinh tế và góp phần tạo thuận lợi cho Việt Nam trong công tác huy động vốn trên thị trường với mức chi phí - rủi ro phù hợp.

Theo đại biểu Quốc hội Trần Hoàng Ngân, trong 3 năm khó khăn khi nước ta phải đối phó với đại dịch Covid-19, nhưng thu ngân sách không giảm, nợ công lại kéo giảm rất tốt (khoảng 37% GDP trong khi trần 60% GDP). Việt Nam được đánh giá là một trong số quốc gia nợ công giảm. Đây là yếu tố quan trọng và là dư địa thực hiện các chính sách hỗ trợ doanh nghiệp và người dân, cho dù chúng ta có thể chấp nhận mức bội chi cao hơn.

Cải thiện xếp hạng tín nhiệm quốc gia theo lộ trình tới năm 2030

Bộ Tài chính đã không ngừng hoàn thiện khuôn khổ pháp lý quản lý nợ công. Luật Quản lý nợ công năm 2017 đã hoàn thiện thêm một bước cơ bản khuôn khổ thể chế và chính sách quản lý nợ công như thống nhất đầu mối giúp Chính phủ quản lý nợ công. Ngoài ra, bổ sung các công cụ quản lý nợ công chủ động như hạn mức cho vay lại và bảo lãnh chính phủ hàng năm, chương trình quản lý nợ 3 năm và kế hoạch vay, trả nợ công hàng năm; bổ sung quy định ngưỡng cảnh báo nợ công theo thông lệ quốc tế bên cạnh khái niệm trần nợ công.

Để tiếp tục hoàn thiện hành lang pháp lý cho việc vay, trả nợ công, Bộ Tài chính đã phối hợp tham mưu cho Chính phủ trình Quốc hội ban hành các luật sửa đổi bổ sung một số điều của các luật liên quan (như Luật Đầu tư công, Luật Đầu tư theo phương thức đối tác công tư, Luật Đầu tư…), sửa đổi, bổ sung một số nghị định hướng dẫn Luật Quản lý nợ công như nghị định về cho vay lại vốn vay ODA, vay ưu đãi nước ngoài, quản lý và sử dụng vốn ODA và vốn vay ưu đãi của nhà tài trợ nước ngoài.

Không ngừng nâng cao hiệu quả quản lý, sử dụng vốn vay công và cơ cấu lại nợ công, Bộ Tài chính đã linh hoạt, chủ động triển khai việc huy động vốn theo yêu cầu tiến độ giải ngân đầu tư công, theo hướng tăng các nguồn vay trong nước với lãi suất thấp, ưu đãi, thời gian vay dài, sử dụng vượt thu ngân sách để trả nợ gốc, giảm áp lực nợ công. Việc vay mới chỉ triển khai sau khi đánh giá kỹ tác động đến an toàn nợ công, chỉ sử dụng cho các công trình có hiệu quả kinh tế cao, hiệu quả xã hội cao, chỉ vay trong khả năng trả nợ.

Cùng với việc triển khai đồng bộ các giải pháp quản lý nợ công, Bộ Tài chính còn tích cực đẩy mạnh công tác quảng bá nhà đầu tư, triển khai có hiệu quả công tác xếp hạng tín nhiệm quốc gia, góp phần giảm chi phí huy động vốn vay của Chính phủ theo lộ trình cải thiện xếp hạng tín nhiệm quốc gia tới năm 2030./.

Link nội dung: https://study-japan.edu.vn/no-cong-viet-nam-duoc-keo-giam-ngoan-muc-ra-sao-a14919.html