Tính thuế thu nhập cá nhân online, tính thuế TNCN online

Dưới đây là công cụ tính thuế online, tính thuế TNCN online để bạn có được ngay kết quả mà không cần phải thực hiện phép tính phức tạp. Chúng ta sẽ điền đầy đủ thông tin lương được yêu cầu trong phần công cụ tính toán, điền số người phụ thuộc nếu có và nhấn tính để có được mức thuế mà bạn phải quyết toán trong năm nay.

Cách tính thuế TNCN theo tháng, theo năm

Bạn nhập dữ liệu thu nhập gồm tổng thu nhập bị tính thuế, lương đóng bảo hiểm và số người phụ thuộc vào khung dưới đây để tính mức thuế thu nhập phải đóng nhé:

Tool tính nhanh thuế thu nhập cá nhân trực tuyến

Bạn nhập tổng thu nhập, lương đóng bảo hiểm, số người phụ thuộc vào khung dưới đây để xem tiền thuế phải nộp nhé.

- BHXH (8%), BHYT (1,5%), BHTN (1%) ⇒ Bảo hiểm bắt buộc = Lương đóng BH * (8% + 1,5% + 1%)

- Giảm trừ bản thân: 11.000.000đ

- Giảm trừ người phụ thuộc: Số người phụ thuộc x 4.400.000đ

Cuối mỗi năm sẽ là thời điểm quyết toán thuế thu nhập cá nhân cho mỗi người lao động của các doanh nghiệp, công ty. Việc tính thuế thu nhập cá nhân của mỗi người sẽ khác nhau, sẽ phụ thuộc vào nhiều yếu tố, từ những khoản thu nhập được miễn phí, những đối tượng được giảm trừ gia cảnh,... Thường thì người lao động sẽ ủy quyền cho công ty tính thuế nhưng bạn cũng có thể tự tính số tiền thuế thu nhập cá nhân mà mình phải trả, thông qua công cụ của Quản trị mạng dưới đây. Người dùng chỉ nhập số tiền thu nhập của mình và xem kết quả là được.

Người dùng có thể tính thuế thu nhập theo tháng hoặc theo năm.

Tính thuế thu nhập theo tháng

Bạn nhập số tiền thu nhập tháng, nhập số tiền bảo hiểm phải đóng, số lượng người phụ thuộc rồi nhấn Tính thuế TNCN.

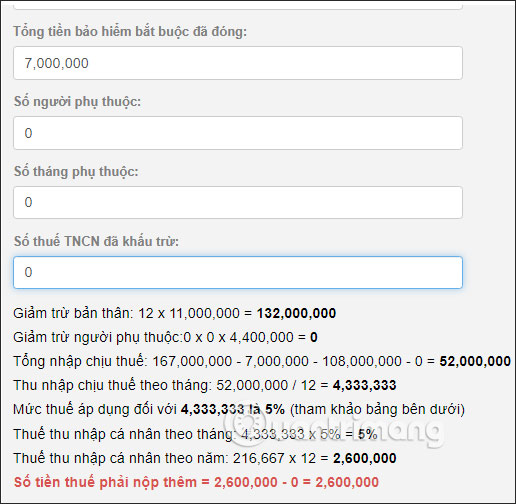

Kết quả sẽ ra số tiền thuế thu nhập cá nhân, kèm theo đó là công thức tính chi tiết.

Tính thuế TNCN theo năm

Với việc tính thuế thu nhập cá nhân theo năm thì người dùng sẽ biết mình có được hoàn thuế hay phải nộp thêm. Nhập đầy đủ các thông tin như trong bảng bên dưới rồi nhấn Tính thuế TNCN.

Công thức tính thuế thu nhập cá nhân

Trong bảng bên dưới, chữ viết tắt TN là số tiền thu nhập chịu thuế theo tháng (sau khi đã trừ đi các khoản bảo hiểm và giảm trừ gia cảnh).

BậcThu nhập thángSố thuế phải nộp1TN <= 5trTN x 5%25tr < TN <= 10trTN x 10% - 0.25tr310tr < TN <= 18trTN x 15% - 0.75tr418tr < TN <= 32trTN x 20% - 1.65tr532tr < TN <= 52trTN x 25% - 3.25tr652tr < TN <= 80trTN x 30% - 5.85tr7TN > 80trTN x 35% - 9.85trChú ý:

Mỗi vùng có quy định về mức lương tối thiểu để đóng BHYT khác nhau. Cách tính ở trên dành cho vùng 1 (gồm các thành phố lớn). Đối với các vùng khác, vui lòng tham khảo quy định hiện hành.

Cách tính mức giảm trừ gia cảnh mới nhất

Theo quy định của Nhà nước thì giảm trừ gia cảnh là quyền lợi của người lao động khi có người phụ thuộc vào mình, phải nuôi dưỡng hay chăm sóc. Mức giảm trừ gia cảnh hiện nay cũng đã thay đổi theo mức đóng thuế mới của Nhà nước.

Giảm trừ gia cảnh là số tiền được trừ vào thu nhập chịu thuế thu nhập cá nhân trước khi tính thuế đối với thu nhập từ tiền lương, tiền công của người nộp thuế là cá nhân cư trú.

Giảm trừ gia cảnh gồm 2 khoản sau đây:

- Giảm trừ gia cảnh cho bản thân người nộp thuế (đây là khoản giảm trừ mà người nộp thuế là cá nhân cư trú đương nhiên được giảm trừ).

- Giảm trừ gia cảnh cho người phụ thuộc

Lưu ý, người nộp thuế chỉ được tính giảm trừ cho người phụ thuộc nếu người nộp thuế đã đăng ký mã số thuế theo đúng quy định.

Những người có mức thu nhập dưới 11 triệu động/tháng sẽ không phải đóng thuế nên sẽ không có mức giảm trừ gia cảnh.

Mức giảm trừ đối với mỗi người phụ thuộc là 4,4 triệu đồng/ tháng. Cứ thêm 1 người phụ thuộc sẽ được giảm trừ thêm 4,4 triệu đồng/ tháng.

Khi muốn giảm trừ gia cảnh thì người đóng thuế phải đăng ký người phụ thuộc theo hướng dẫn dưới đây.

- Cách đăng ký người phụ thuộc giảm trừ gia cảnh

Mỗi một người phụ thuộc cũng được cung cấp mã số thuế. Bạn có thể tự tra cứu mã số thuế người phụ thuộc theo bài viết này.

- Tra cứu mã số thuế người phụ thuộc như thế nào?

Bạn có thể hiểu đơn giản với công thức tính thuế khi có người phụ thuộc với ví dụ một người thu nhập 20 triệu đồng và có 1 người phụ thuộc.

Trước hết bạn cần tính phần thu nhập phải nộp thuế theo công thức: Tiền lương nhận được - 11 triệu đồng - 4,4 triệu đồng. Áp dụng công thức này ta sẽ tính được phần thu nhập thuế phải nộp là:

20.000.000 - 11.000.000 - 4.400.000 = 4.600.000 (đồng).

Vậy từ đó ta sẽ biết được phần thuế phải nộp của 4.600.000 là 4.600.000 * 5% = 230.0000 (đồng).

Link nội dung: https://study-japan.edu.vn/tinh-thue-thu-nhap-ca-nhan-online-tinh-thue-tncn-online-a14413.html