Bài 4: Các mô hình giá thường gặp trong PTKT

Trên bảng đồ thị kỹ thuật số, các điểm giá được nối lại với nhau trong một khoảng thời gian nhất định. Các hình dạng mô hình giá thường gặp như: mô hình vai đầu vai, mô hình đỉnh kép, mô hình 2 đỉnh, mô hình 2 đáy,...Từ đó giúp dự đoán được mức giá tiếp theo dựa trên những dữ liệu từ quá khứ.

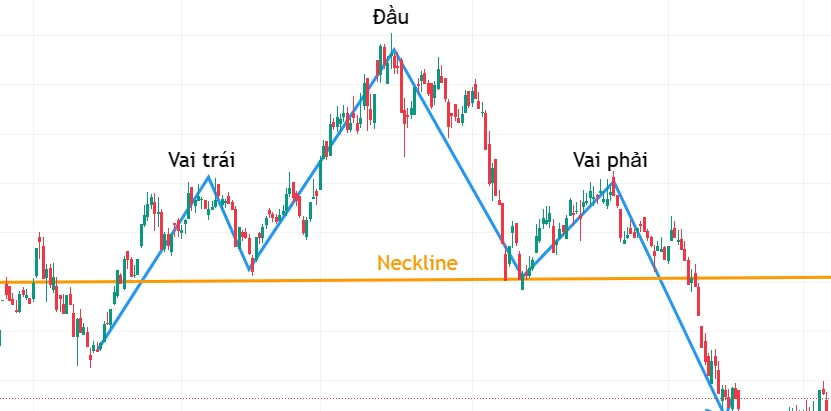

1. Mô hình vai đầu vai

Định nghĩa: Mô hình vai đầu vai (Head And Shoulders) là một mô hình giá báo hiệu sự đảo chiều trong tương lai. Trong đó, mô hình vai đầu vai thuận thường xuất hiện trong xu hướng tăng, báo hiệu giá sẽ đảo chiều từ tăng sang giảm. Ngược lại, mô hình vai đầu vai ngược thường xuất hiện trong xu hướng giảm và báo hiệu giá sẽ đảo chiều từ giảm sang tăng.

Đặc điểm mô hình vai đầu vai (thuận):

- Vai trái là đỉnh thứ nhất xuất hiện trong mô hình.

- Đầu là đỉnh thứ 2 hình thành cao hơn đỉnh thứ nhất .

- Vai phải là đỉnh cuối cùng của mô hình và đỉnh này thấp hơn đầu. Thông thường đỉnh vai trái và vai phải không cần bằng nhau.

- Đường neckline được xem là đường hỗ trợ của mô hình.

- Về khối lượng khớp lệnh, tại đỉnh vai trái thị trường có thanh khoản cao nhất và có xu hướng giảm dần từ vùng đỉnh đầu và vai phai phải. Khi giá vi phạm đường neckline cũng là lúc thanh khoản gia tăng trở lại.

Mô hình giá vai đầu vai thuận: Khi giá vi phạm đường neckline cũng là lúc thanh khoản gia tăng trở lại

Đặc điểm mô hình vai đầu vai ngược thường ngược với mô hình thuận. Tức là đỉnh vai, đỉnh đầu sẽ lộn ngược xuống bên dưới.

Chiến lược giao dịch: Đối với vai đầu vai thuận, nhà đầu tư nên đặt mức chốt lời khi giá phá vỡ đường neckline, ngược lại đối với vai đầu vai ngược khi giá vượt đường neckline sẽ cho điểm giải ngân tốt.

Mô hình giá vai đầu vai thuận

Mô hình giá vai đầu vai ngược

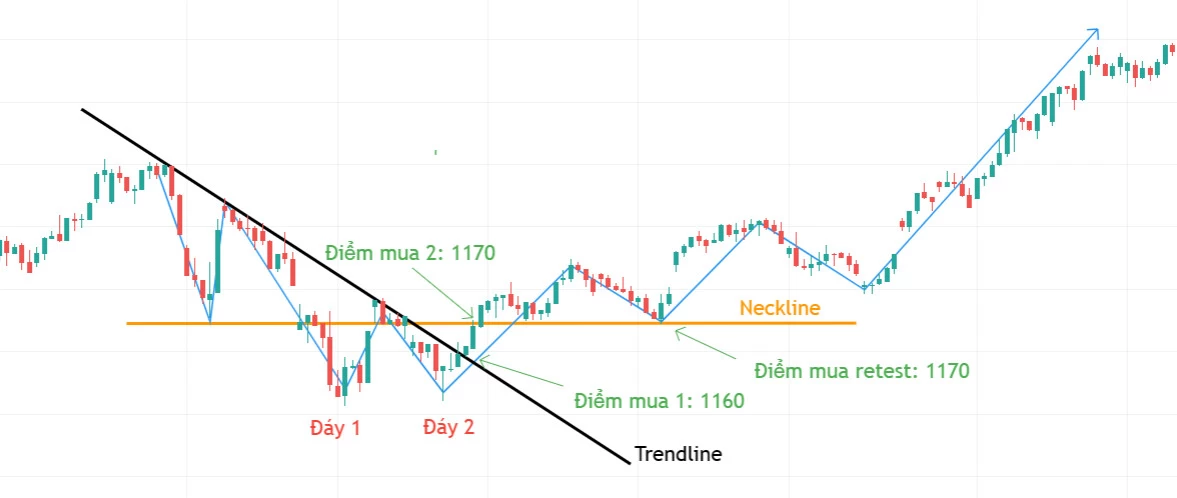

2. Mô hình 2 đáy

Định nghĩa: Là mô hình giá đảo chiều thường xuất hiện ở cuối một xu hướng giảm, dự đoán sự đảo chiều từ giảm sang tăng. Khi mô hình này xuất hiện thì các nhà đầu tư sẽ dự đoán được xu hướng tăng giá chuẩn bị diễn ra.

Đặc điểm: Mô hình này gồm 2 đáy có chiều cao tương đương nhau và một đường Neckline (là một mức hỗ trợ hoặc kháng cự) đi qua đỉnh được tạo bởi 2 đáy. Hình dáng của mô hình 2 đáy giống như chữ W.

Mô hình 2 đáy là một mô hình giá đảo chiều

Chiến lược giao dịch:

- Nối các đỉnh lại chúng ta có một đường trendline, khi giá break qua khỏi đường trendline thì chúng ta tạo một vị thế mua 20% tỉ trọng (điểm mua 1).

- Khi giá phá lên đường neckline, nhưng để tránh tình trạng bulltrap, chúng ta nên đợi cây nến đóng hoàn toàn trên đường neckline kể từ khi giá phá vỡ sẽ vào 30% tỉ trọng vị thế mua (điểm mua 2).

- Trong kịch bản giá quay lại kiểm định một lần neckline thì chúng ta sẽ vào 50% tỉ trọng vị thế mua (điểm mua retest).

3. Mô hình 2 đỉnh

Định nghĩa: Mô hình 2 đỉnh là mô hình giá đảo chiều, thường xuất hiện cuối xu hướng tăng cung cấp tín hiệu giá chuẩn bị đổi xu hướng từ tăng sang giảm.

Đặc điểm: Mô hình này gồm 2 đỉnh có chiều cao tương đương nhau và một đường Neckline (là một mức hỗ trợ hoặc kháng cự) đi qua đáy được tạo bởi 2 đỉnh. Hình dáng của mô hình 2 đỉnh giống như chữ M.

Mô hình giá 2 đỉnh

Chiến lược giao dịch:

- Nối các đáy lại với nhau chúng ta có một đường trendline, khi giá break qua khỏi đường trendline thì chúng ta bán ½ số cổ phiếu đang nắm giữ (điểm chốt lời 1).

- Chúng ta cho vị thế bán hết số cổ phiếu còn lại khi giá break ra khỏi đường neckline để bảo toàn được lợi nhuận đầu tư (điểm chốt lời 2). Tuy nhiên, nếu bán cổ phiếu không kịp ngay khi giá vừa break khỏi đường neckline thì nhà đầu tư có thể chờ khi giá retest một lần nữa ở đường neckline để đặt ra một vị thế bán (điểm retest).

4. Mô hình cái chêm

Định nghĩa: Mô hình cái nêm là mô hình giá xuất hiện sau một xu hướng tăng hoặc giảm và dự báo khả năng đảo chiều hoặc tiếp diễn của xu hướng trước đó.

Đặc điểm:

- Mô hình cái nêm tăng: là hai đường hỗ trợ và kháng cự cùng dốc lên, hội tụ tại một điểm chếch lên so với phần thân; hai đường hỗ trợ và kháng cự sẽ ngược lại trong mô hình cái nêm giảm.

- Một yêu cầu cần thiết là giá phải chạm vào mỗi đường trendline ít nhất là 2 lần, tức là tổng cộng tối thiểu có 4 điểm giao nhau; tại điểm phá vỡ trendline mô hình sẽ hoàn thiện.

- Đối với mô hình cái nêm tăng khi khi giá phá vỡ kháng cự của mô hình cái nêm thì xu hướng sẽ tiếp diễn. Trong trường hợp phá vỡ hỗ trợ thì sẽ đảo chiều xu hướng.

Mô hình cái nêm là mô hình giá xuất hiện sau một xu hướng tăng hoặc giảm

Chiến lược giao dịch: Thông thường, điểm vào lệnh sẽ được xác định khi mô hình được hình thành sau khi điểm phá vỡ xuất hiện, có 2 cách vào lệnh

- Vào lệnh tại điểm phá vỡ (lệnh mua với phá vỡ kháng cự và lệnh bán với phá vỡ hỗ trợ)

- Vào lệnh tại giá đóng cửa của cây nến xác nhận

5. Mô hình tam giác hướng lên

Định nghĩa: Mô hình giá này thường xuất hiện ở giữa một xu hướng tăng, dự báo rằng phe bán đang dần yếu thế trong khi phe mua đang chiếm vị thế áp đảo và ngày càng tăng mạnh.

Đặc điểm: Mô hình xuất hiện 1 cạnh ngang bên trên và 1 cạnh dốc lên bên dưới cho tam giác, diễn ra do giá đã gặp 1 vùng kháng cự mà phe mua không thể đẩy giá vượt qua đó. Tuy nhiên họ dần dần đẩy giá lên cao hơn, thể hiện qua việc tạo ra những đáy cao hơn ở bên dưới.

Điển hình mô hình tam giác hướng lên

Chiến lược giao dịch:

Thông thường, điểm vào lệnh sẽ được xác định khi mô hình được hình thành sau khi điểm phá vỡ xuất hiện, có 2 cách vào lệnh:

- Vào lệnh tại điểm phá vỡ kháng cự

- Vào lệnh khi giá kiểm định lại hỗ trợ (kháng cự cũ)

6. Mô hình tam giác hướng xuống

Định nghĩa: Mô hình xuất hiện sau xu hướng tăng, báo hiệu sự tạm dừng của xu hướng hiện tại. Các đỉnh sau ngày càng thấp xuống chứng tỏ bên bán đang mạnh lên nhằm phá vỡ hỗ trợ.

Đặc điểm: Mô hình có cạnh tam giác trên dần dốc xuống có thể giao với đường hỗ trợ giá. Các đỉnh sau thấp hơn đỉnh trước, tại điểm phá vỡ giá có xu hướng giảm mạnh.

Mô hình tam giác hướng xuống có cạnh tam giác trên dần dốc xuống có thể giao với đường hỗ trợ giá.

Chiến lược giao dịch:

Thông thường, điểm vào lệnh sẽ được xác định khi mô hình được hình thành sau khi điểm phá vỡ xuất hiện, có 2 cách vào lệnh:

- Vào lệnh bán tại điểm phá vỡ hỗ trợ

- Vào lệnh bán khi giá kiểm định lại kháng cự (hỗ trợ cũ)

Bài viết chia sẻ kiến thức phân tích kỹ thuật về các mô hình thường gặp trên thị trường chứng khoán, ít nhiều trong quá trình đầu tư các anh chị cũng từng bắt gặp các mô hình kỹ thuật này. Hi vọng bài viết của FinSuccess hữu ích và hỗ trợ các nhà đầu tư trong quá trình giao dịch. Click vào đây để tìm hiểu thêm về phân tích kỹ thuật.

Link nội dung: https://study-japan.edu.vn/bai-4-cac-mo-hinh-gia-thuong-gap-trong-ptkt-a13043.html