Nim là gì? Tầm quan trọng của tỷ lệ Nim trong báo cáo ngành ngân hàng

NIM là một trong những yếu tố quan trọng khi bạn muốn tìm hiểu đầu tư một cổ phiếu ngành ngân hàng. Hãy quan tâm đến chỉ số NIM trong báo cáo tài chính của ngân hàng. Qua đó nhận biết được cổ phiếu của nhà băng nào có triển vọng trong tương lai, đáng để đầu tư. Vậy Nim là gì? Cách tính Nim như thế nào và Nim bao nhiêu thì tốt? Vietcap sẽ giới thiệu đến nhà đầu tư ngay trong bài viết dưới đây.

Nim là gì?

Tỷ lệ NIM (Net Interest Margin) hay biên lãi ròng là sự chênh lệch phần trăm giữa thu nhập từ lãi và chi phí lãi phải trả của một ngân hàng. Là một trong số những chỉ tiêu để đo lường tính hiệu quả cũng như khả năng sinh lời của ngân hàng.

Huy động vốn từ tiền gửi khách hàng và cho vay vốn là hoạt động chính đem về doanh thu cho ngân hàng. Tuy nhiên vẫn còn những hoạt động khác đem về lợi nhuận cho ngân hàng như kinh doanh chứng khoán, công cụ phái sinh, ngoại hối, bảo lãnh…

NIM chỉ ra hiệu quả trong việc duy trì sự tăng trưởng của các nguồn thu (chủ yếu là thu từ các khoản cho vay, lãi chiết khấu, phí cho thuê tài chính, phí bảo lãnh…) so với mức tăng của chi phí (chủ yếu là chi phí trả lãi cho tiền gửi, khoản vay trên thị trường tiền tệ…).

Dựa trên tỷ lệ NIM, nhà quản trị ngân hàng có thể biết được hiệu quả sử dụng nguồn vốn huy động và cho vay, từ đó có thể điều phối dòng tiền tốt hơn. Đối với nhà đầu tư, dựa vào tỷ lệ biên lãi ròng, nhà đầu tư có thể đánh giá được sức khỏe của Ngân hàng, từ đó có thể đưa ra các quyết định đầu tư vào cổ phiếu ngân hàng nào phù hợp với khẩu vị rủi ro của bản thân.

Cách tính tỷ lệ NIM

Được xác định bởi công thức:

NIM = Thu nhập lãi thuần / Tài sản sinh lời bình quân x 100(%)

Thu nhập lãi thuần = Thu nhập lãi và thu nhập tương tự - Chi phí lãi và chi phí tương tự (số liệu này có trên Báo cáo kết quả kinh doanh ngân hàng)

Trong đó:

- Thu nhập từ lãi là tổng thu nhập từ các khoản cho vay, đầu tư chứng khoán, tiền gửi tại Ngân hàng nhà nước, thu nhập từ hoạt động cho vay các Tổ chức tín dụng và thu khác từ hoạt động tín dụng

- Chi phí từ lãi là các khoản chi phí Ngân hàng chi trả cho các nhân, tổ chức,….. gửi tiền tại Ngân hàng, chi phí huy động vốn bên ngoài và các khoản phát sinh tương tự.

- Tài sản có sinh lãi là trung bình của tất cả tài sản có của Ngân hàng tạo ra thu nhập lãi trong một khoản thời gian nhất định, cụ thể: cho vay khách hàng (tín dụng), chứng khoán đầu tư, tiền gửi tại Ngân hàng Nhà nước, tiền gửi tại các TCTD, cho vay các TCTD khác. Tài sản có không bao gồm: dự phòng, tài sản cố định, tiền - kim loại quý tại quỹ

Ý nghĩa của tỷ lệ NIM

Là một thước đo quan trọng đánh giá khả năng sinh lời của một ngân hàng. NIM cho biết: Cứ 100 đồng Tài sản sinh lãi thì tạo ra được bao nhiêu đồng Thu nhập lãi thuần cho ngân hàng?

Tỷ lệ này càng cao và cải thiện chứng tỏ hiệu quả sử dụng vốn của ngân hàng tốt, khả năng sinh lời càng tốt. Đây là dấu hiệu của một cổ phiếu ngân hàng triển vọng trong tương lai và đáng để bạn “chọn mặt gửi vàng”.

Ngược lại, nếu tỷ lệ thấp hoặc âm, chứng tỏ ngân hàng kinh doanh kém hiệu quả.

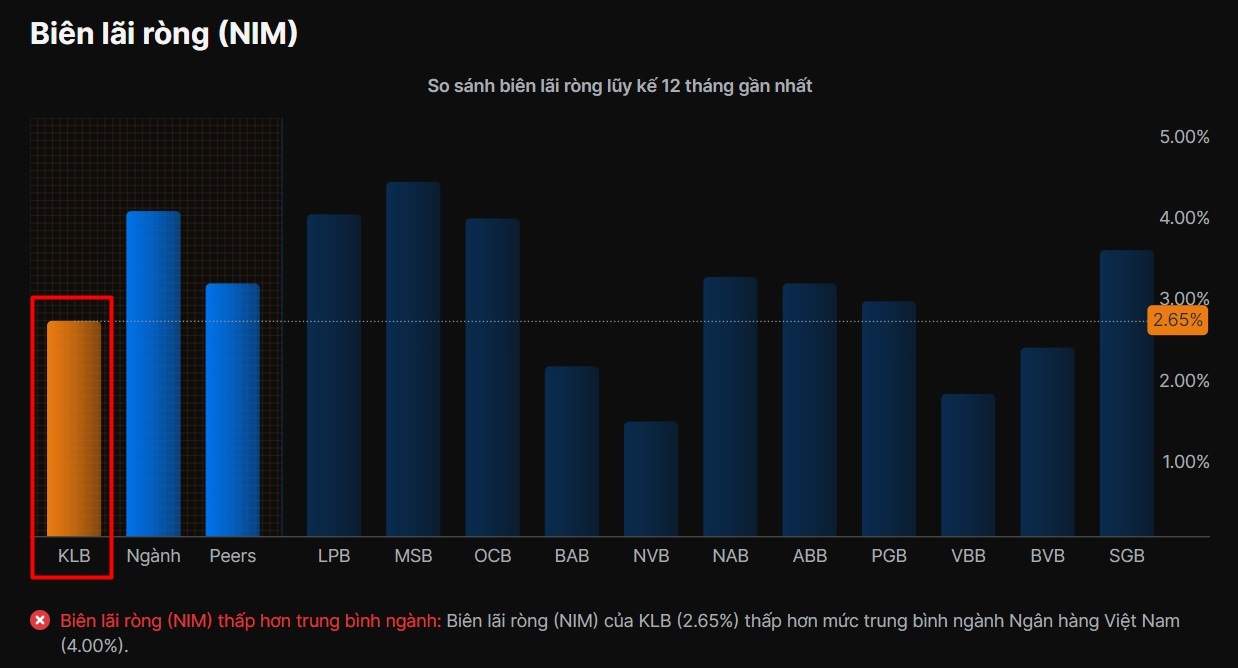

Tỷ lệ NIM của ngân hàng Kiên Long Bank (KLB) so với các ngân hàng khác

Ngoài hoạt động cho vay và đi vay, nó còn có thể phản ánh mức độ hiệu quả của việc quản lý tài sản và khoản tiền gửi của ngân hàng, bởi vì các khoản tài sản và khoản tiền gửi của ngân hàng có ảnh hưởng đến chi phí lãi vay và lợi nhuận từ hoạt động cho vay của ngân hàng.

Tỷ lệ NIM bao nhiêu là tốt?

Để đánh giá tỷ lệ NIM của một ngân hàng, bạn cần so sánh của các ngân hàng khác và so sánh với chính ngân hàng đó trong quá khứ.

Thông thường, ngân hàng có tỷ lệ cao hơn mức trung bình ngành là một dấu hiệu tốt, cho thấy ngân hàng đang quản lý tốt việc cho vay và đi vay tiền để đạt mức độ sinh lời tốt hơn so với các ngân hàng khác.

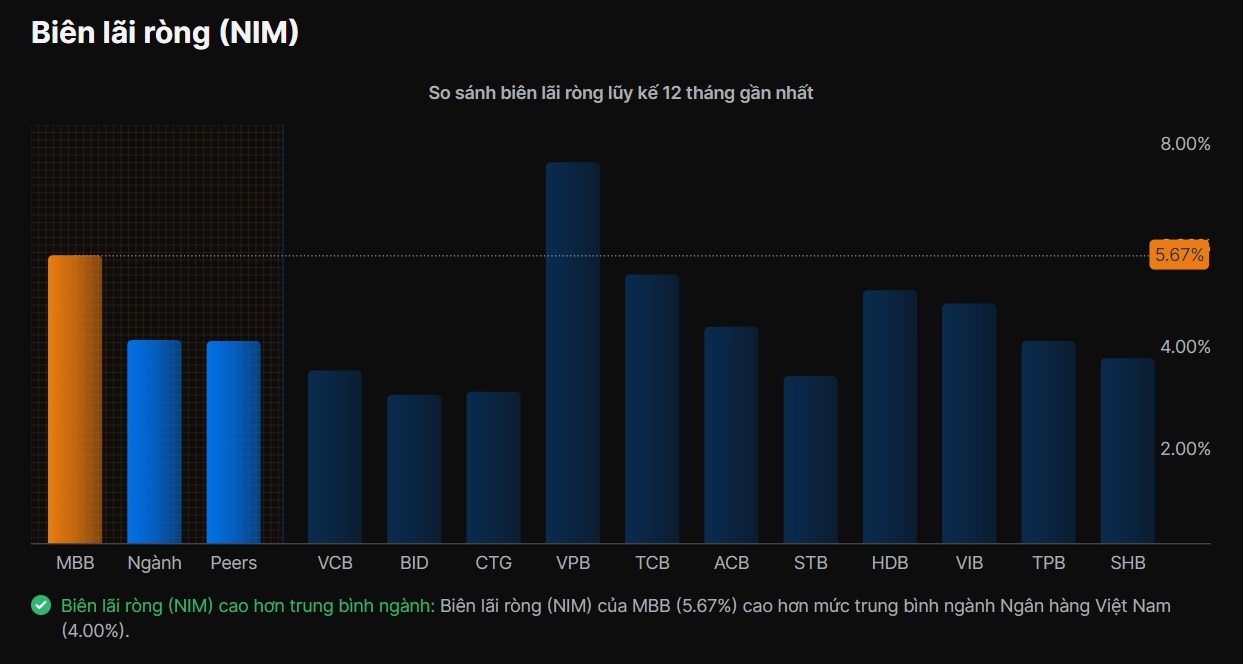

So sánh tỷ lệ NIM của MBB với các cổ phiếu ngân hàng khác (Nguồn: Hiệu quả hoạt động của MBB)

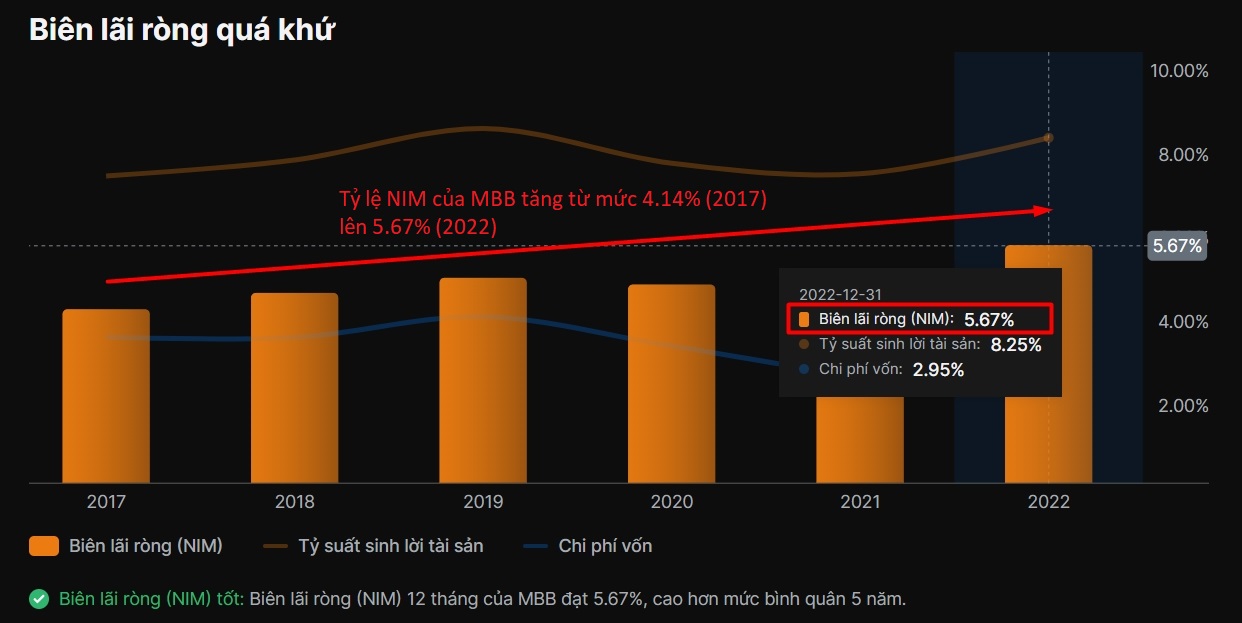

Bên cạnh đó, việc so sánh NIM hiện tại với quá khứ của ngân hàng cũng sẽ cho phép bạn đánh giá xem liệu ngân hàng có khả năng tạo ra lợi nhuận ổn định hay không.

Tỷ lệ này càng cao và cải thiện chứng tỏ hiệu quả sử dụng vốn của ngân hàng tốt. Ngân hàng đang hoạt động tốt hơn trong việc quản lý rủi ro và tăng thu nhập từ hoạt động cho vay và đi vay.

Tỷ lệ NIM của MBB tăng trong 5 năm qua (Nguồn: Hiệu quả hoạt động của MBB)

Tuy nhiên, một tỷ lệ NIM quá cao có thể báo hiệu cho nhà đầu tư về rủi ro tài chính của ngân hàng, vì nó có thể chỉ ra rằng ngân hàng đang chấp nhận mức rủi ro cao hơn từ việc cho vay để tăng doanh thu.

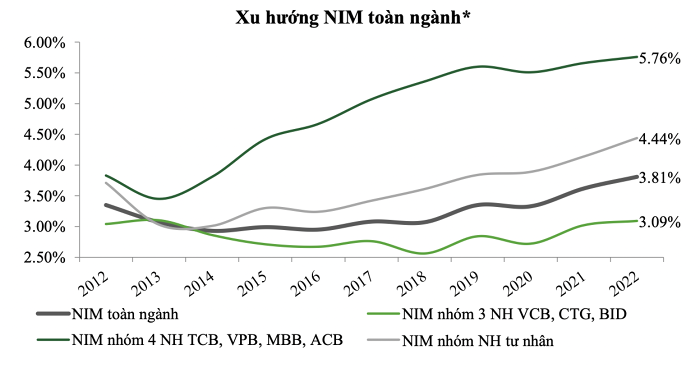

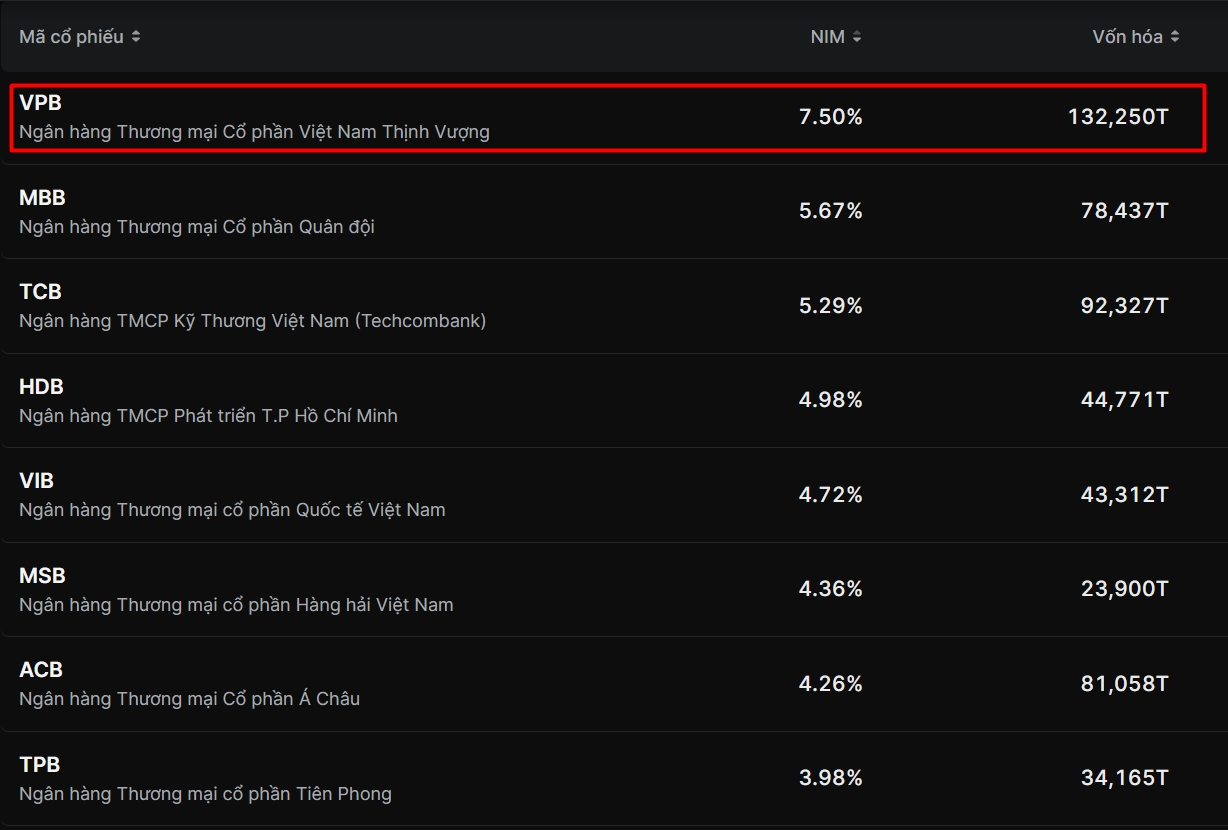

Như VPBank là ngân hàng có tỷ lệ cao nhất, cao hơn nhiều so với mặt bằng chung toàn ngành trong nhiều năm.

Tính đến cuối năm 2022, VPBank là ngân hàng có tỷ lệ (7.50%) cao nhất so với mặt bằng chung toàn ngành. Một số nhà băng khác có tỷ lệ cao (trên 4%) gồm MBB, TCB, HDB, VIB, MSB, ACB

Có được tỷ lệ NIM vượt trội như vậy là nhờ ngân hàng này đang sở hữu FE Credit, công ty tài chính tiêu dùng có quy mô lớn nhất Việt Nam.

Lĩnh vực cho vay tiêu dùng có biên lợi nhuận lớn, nhưng đây cũng là lĩnh vực có tỷ lệ nợ xấu cao. Do đó nếu việc quản trị nợ xấu không tốt, thì có thể ảnh hưởng tiêu cực đến kết quả kinh doanh của ngân hàng.

Tuy nhiên, đưa ra đánh giá chuẩn xác nhất về tổng thể hoạt động kinh doanh của một ngân hàng, bạn không thể chỉ dựa vào tỷ lệ để đưa ra quyết định đầu tư, mà còn phải xem xét nhiều yếu tố khác như: cơ cấu tài sản/nguồn vốn, tỷ lệ CASA, tỷ lệ nợ xấu, tỷ lệ bao phủ nợ xấu, chi phí hoạt động, các chỉ số về định giá như P/E, P/B… thì mới có thể đưa ra quyết định đúng đắn.

Các yếu tố ảnh hưởng đến tỷ lệ NIM

Tỷ lệ thu nhập lãi cận biên là một yếu tố quan trọng phản ánh lợi nhuận ngân hàng và chịu ảnh hưởng của những biến động trên thị trường cũng như những rủi ro mà NHTM gặp phải.

Thay đổi lãi suất

Đối với các Ngân hàng thương mại Việt Nam hiện nay, tỷ lệ thu nhập từ lãi vẫn chiếm tỷ trọng rất lớn trong tổng nguồn thu của Ngân hàng (khoảng từ 70-80% tổng nguồn thu). Vì vậy, thay đổi lãi suất là một trong những yếu tố quan trọng ảnh hưởng đến NIM ngân hàng.

Thay đổi lãi suất thường được quyết định bởi chính sách tiền tệ của Chính phủ . Khi ngân hàng nhà nước điều chỉnh các chính sách về tiền tệ như chính sách tài khóa hay điều hướng dòng tiền, các chính sách về lãi suất thay đổi sẽ gây tác động không nhỏ tới dòng tiền trên thị trường. Từ đó mà hệ số NIM của ngân hàng dễ dàng bị tác động và biến đổi theo.

Khi lãi suất tăng quá nhanh hoặc mạnh, khách hàng có thể ngần ngại khi chỉ trả chi phí lãi suất cao, làm giảm nhu cầu vay vốn của khách hàng. Chưa kể, sau cuộc đua lãi suất huy động diễn ra mạnh khi lãi suất tăng nóng, một số ngân hàng thậm chí đang phải "gồng mình" trả lãi tiền gửi cho khách gửi tiết kiệm. Nếu khách hàng gửi tiết kiệm nhiều hơn vay vốn thì sẽ làm tỷ lệ biên lãi ròng NIM bị thu hẹp và ngược lại, nếu chính sách về lãi giảm, nhu cầu vay vốn của khách hàng tăng cao hơn nhu cầu gửi tiết kiệm,, hệ số NIM cũng tăng theo.

Tăng trưởng tín dụng

Tăng trưởng tín dụng, cũng là một yếu tố ảnh hưởng đến tỷ lệ của ngân hàng. Trước đây, đặc biệt là hai năm Covid-19, nhiều ngân hàng vẫn ghi nhận mức lợi nhuận tăng trưởng phổ biến trên 40%, nhờ tín dụng tăng mạnh và chi phí giảm. Tuy nhiên, câu chuyện năm nay đã khác khi dư nợ tăng trưởng tín dụng quý đầu năm ở mức thấp, NIM giảm mạnh.

Khi tăng trưởng tín dụng, tỷ lệ cho vay trên tiền gửi của ngân hàng có thể tăng, dẫn đến NIM tăng.

Tuy nhiên, nếu ngân hàng tăng trưởng tín dụng quá nhanh, rủi ro tín dụng có thể tăng. Khi đó, khách hàng vay nợ và không trả nợ đúng hạn, khiến ngân hàng phải chi trả chi phí cho việc thu hồi nợ và xử lý các khoản nợ xấu. Nếu tỷ lệ nợ xấu của ngân hàng tăng lên, NIM sẽ bị ảnh hưởng bởi chi phí phải trả cho các khoản nợ xấu dẫn tới tỷ lệ NIM của ngân hàng giảm.

Do đó, việc kiểm soát rủi ro tín dụng rất quan trọng để duy trì và tăng trưởng NIM của ngân hàng.

Thay đổi trong chiến lược kinh doanh

Các ngân hàng tập trung vào phát triển các sản phẩm dành cho khách hàng cá nhân như cho vay tiêu dùng hay tín dụng thương mại, tỷ lệ NIM thường cao hơn.

Điều này là do các khoản vay tiêu dùng và tín dụng thương mại có lãi suất cao hơn so với các khoản vay doanh nghiệp hoặc vay tín dụng cho nhà đầu tư. Tuy nhiên, điều này có thể đồng nghĩa với rủi ro tín dụng tập trung.

Tham khảo: Chi phí cơ hội trong đầu tư chứng khoán

Những năm gần đây, hệ thống ngân hàng đang chuyển sang hướng đa dạng hóa các sản phẩm, dịch vụ nhằm tạo thêm nhiều nguồn thu nhập. Tuy nhiên, sự chuyển hướng đó vẫn chưa thực sự phát triển mạnh và đồng đều nên nhìn chung, thu nhập từ lãi cho vay đang chiếm tỷ trọng khá lớn trong tổng cơ cấu thu nhập của các ngân hàng. Do đó, quản lý rủi ro và đa dạng hóa sản phẩm và dịch vụ của ngân hàng là rất quan trọng để đảm bảo sự ổn định và tăng trưởng bền vững trong dài hạn.

Qua bài viết của Vietcap đã chia sẻ chi tiết ở trên, nhà đầu tư cũng đã biết được về khái niệm tỷ lệ NIM là gì, tỷ lệ NIM đóng vai trò quan trọng như thế nào trong lĩnh vực ngân hàng cũng như phân tích về cổ phiếu tiềm năng. Hy vọng đây là thông tin hữu ích mà bạn có thể tham khảo trước khi đưa ra quyết định đầu tư cho bản thân mình.

Powered by Froala Editor

Link nội dung: https://study-japan.edu.vn/nim-la-gi-tam-quan-trong-cua-ty-le-nim-trong-bao-cao-nganh-ngan-hang-a12804.html